Почему торговые стратегии не работают?

Представьте, что вы изучили свод правил и алгоритм действий, который должен привести вас к прибыльной сделке. Каждый свой шаг вы сверяете с популярной авторской стратегией с сотнями восторженных отзывов, и... безвозвратно сливаете свой депозит. Кого винить - себя или автора стратегии? Почему одни и те же алгоритмы работают у одних и не помогают другим? Давайте разбираться.

Торговая стратегия – это инструкции, дающие трейдеру четкое представление о том, когда следует входить в сделку, когда пора из нее выходить, и когда лучше вообще воздержаться от торговли. Торговые стратегии форекс учитывают, в какое время и на каком таймфрейме торговать, какие валютные пары использовать и каким лотом входить в сделки.

На тематических сайтах и форумах описаны десятки классических и авторских стратегий форекс, которые подаются как “волшебная палочка” для начинающих трейдеров и для тех, кто ищет способы хорошо зарабатывать в интернете: от свинг-трейдинга до скальпинга. Какие-то определенные стратегии действительно дают прибыль. Однако только при каких-то определенных ситуациях, которые не все трейдеры способны учитывать.

Яркий пример - довольно популярный метод Мартингейла. Его суть в том, что при проигрыше трейдер удваивает объём сделки. Разумеется, эта стратегия будет работать на определенном этапе. Её можно даже заложить в несложный алгоритм и получить на выходе "автомат". Однако проблема Мартингейла в том, что на рынке бывают 7 медвежьих и бычьих свечей подряд. И восемь бывает. Капитал трейдера не бесконечен, и если число проигрышей превысит допустимые, череда потерь приведет к полной потере средств.

Или возьмём, например, базовую стратегию торговли по трем индикаторам. Используются две скользящих средних с разными периодами и осциллятор. Казалось бы, смотри на Индикатор MACD, торгуй на пересечении скользящих, подтвержденными сигналом осциллятора. Но если нанести на график - увидим ложные форекс сигналы.

Любая стратегия даёт большое количество ложных сигналов. И только работая с ней, подогнав под себя, прочувствовав её реакцию на движение цен - трейдер учится отсекать ненужное и обращать внимание на торговлю в тех местах, где, казалось бы, ничего нет. Порой трейдер-коллега со стороны может указать на те точки входа, которые самостоятельно в упор не видишь. Хотя в базе у обоих лежит технический анализ.

Дело не в том, что люди, описывающие свои “беспроигрышные” стратегии, держат в секрете какую-то важную часть. Дело в том, что стратегия это на самом деле - комплекс мер. Действовать по шаблону и в точности исполнять предписания книг по трейдингу бесполезно, если человек не понимает рынка.

Подробный гайдлайн - не панацея

При следовании какой-либо стратегии трейдинга, необходимо также комбинировать методы анализа рынка. Самые распространенные из них мы описали в нашей прошлой публикации.

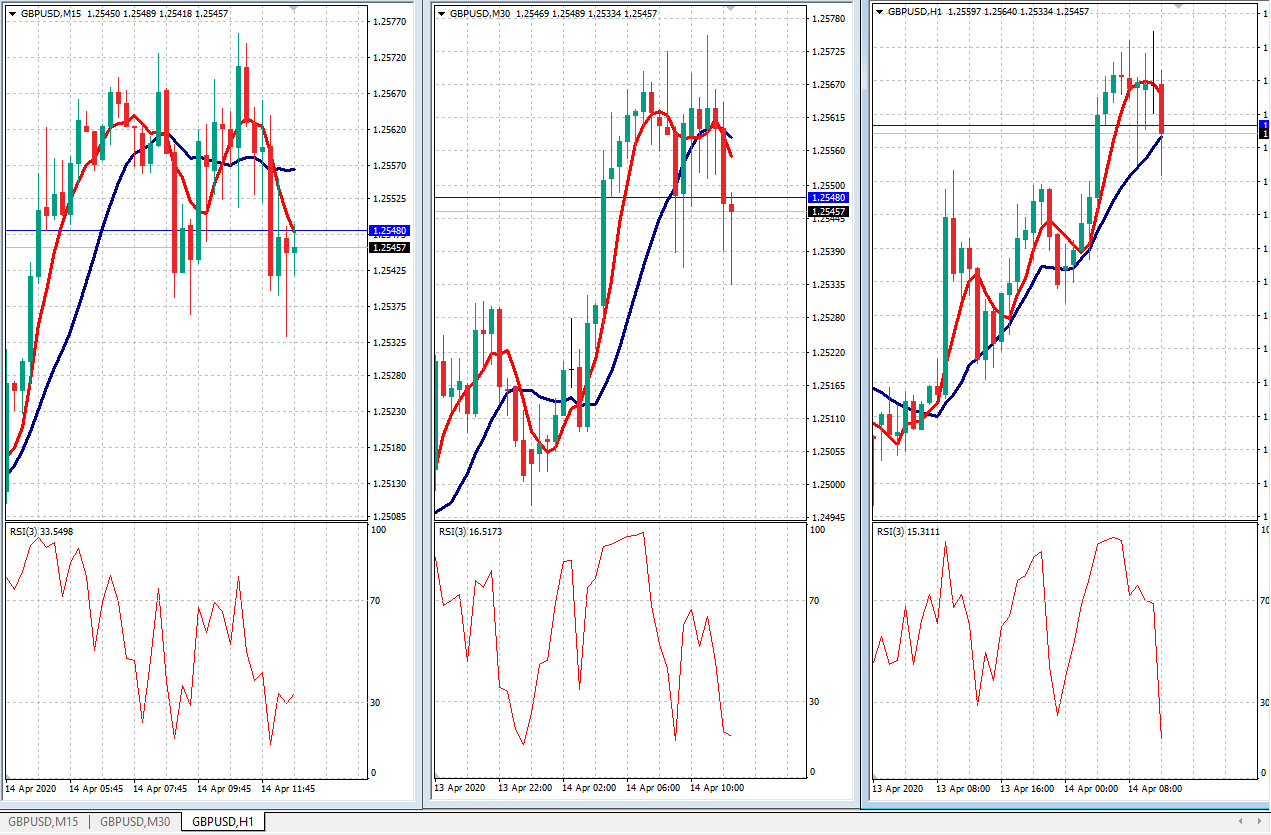

К примеру, популярный индикатор RSI (Relative Strength Index) с периодом 3 нужно использовать на тайм фреймах не старше часа, индикаторы Moving Average должны иметь значения меньше 20 при методе построения Simple. При более продолжительном периоде нужно использовать метод построения Exponential, и MACD (moving average convergence/divergence) нужно перестраивать. А еще трейдер должен понимать, почему хорошо совмещать эту стратегию на трёх экранах Элдера.

Пример стратегии Три индикатора с использованием метода трех экранов Элдера, GBP/USD

Каждый метод анализа рынка также не универсален, поэтому трейдеру всегда нужно подстраиваться под текущую ситуацию и не пускать все на самотек. Изучая все факторы, влияющие на рынок, впоследствии трейдер начинает действовать интуитивно.

Конечно, можно написать развёрнутый гайд по любой стратегии со всеми этими нюансами, который объемом сравняется с первым томом “Война и мир”.

Но и в этом случае трейдер столкнется с очередной проблемой - управлением своими деньгами. А для мани менеджмента также есть свод правил, которым не получается следовать у большинства участников рынка. Так, для принятия верных решений и планирования, трейдер должен знать свой процент прибыльных сделок, что, среди игроков рынка, к сожалению, встречается редко. К ошибкам могут привести также неверные объёмы, непонимание основ работы с кредитным плечом, отсутствие риск-плана и торгового плана. Все эти факторы тесно связаны с психологией и умением владеть собой во время торговли.

Что делать?

Итак, слепое следование чужим идеям не помогает, а шаблоны не работают. Технический анализ, построенный у двух разных опытных участников рынка может различаться как Mercedes и BMW. А потом в итоге - принести им обоим прибыль, потому что смотрели они в разные участки, прогнозировали разное по интенсивности и длительности движение. Это можно сравнить с решением сложных задач по математике разными способами.

Так, на первом примере ниже график почти полностью скрылся за линиями технического анализа. Ведь это работающая торговая система, используемая уже много лет. А вот на втором примере всего несколько линий. Между тем, оба участника рынка зарабатывают.

Вывод - следует изучить чужое и на его основе создать что-то своё. Некоторые для этого учатся в школе трейдинга, кто-то учится этому самостоятельно. Подстраивать стратегию под себя нужно исходя из собственного характера и стиля торговли: вдумчивому и рассудительному человеку вряд ли подойдет скальпинг, а импульсивному и энергичному трейдеру будет очень тяжело заключать среднесрочные и долгосрочные сделки.

Определившись со стратегией, нужно сформулировать для себя основную идею: зависимость или закономерность в поведении цены, на основе которой можно прогнозировать ее дальнейшее движение. Далее следует определить валютные пары, таймфрейм и время торговли, правила входа и выхода, а также объем торгового лота и ограничение рисков.

Если все эти параметры тщательно подобраны, рекомендуем протестировать ее на счете Micro на небольших суммах и с актуальными рыночными котировками, а затем перейти на счет Standard с минимальным депозитом $100.

Для тех же, кто пока не уверен в своих способностях учесть все факторы рынка, но жаждет зарабатывать, есть и более простой путь - копитрейдинговый сервис RAMM. На этой встроенной в личный кабинет платформе трейдер может с высокой точностью автоматически копировать сделки профессионалов, которые умеют эффективно работать со стратегиями.

Рекомендованные материалы по теме

Рейтинг Брокеров

| 1 |  |

NPBFX | 72% | ||

| 2 |  |

Freedom Finance Global | 71% | ||

| 3 |  |

ParadTrade | 70% | ||

| 4 |  |

Cauvo Capital | 69% | ||

| 5 |  |

Тинькофф Инвестиции | 57% | ||

| 6 |  |

Открытие Брокер | 56% | ||

| 7 |  |

Октан-Брокер | 55% | ||

| 8 |  |

ВТБ | 54% | ||

| 9 |  |

Риком-Траст | 47% | ||

| 10 |  |

КапиталЪ | 46% |

Отзывы о Брокерах

Zibberman 23 апр 2024 NPBFX

Mary 20 апр 2024 AGlobalTrade

Илья 16 апр 2024 ФИНАМ

Pips Master 1 апр 2024 NPBFX

Серафим Многодетный 24 мар 2024 AGlobalTrade

Иван 22 мар 2024 NPBFX

Максим Р. 10 мар 2024 Cauvo Capital