Как управлять портфелем облигаций

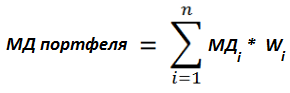

11 ноября 2019 БКС Мир инвестицийГлавный принцип управления портфелем облигаций: максимизация доходности при допустимом уровне риска. Доходность портфеля облигаций определяется, как сумма произведений доходности (YTM) каждого выпуска на его долю (W) в портфеле:

Как правило, для расчета используется эффективная доходность к погашению (YTM), которая учитывает доход от реинвестирования купонов и амортизации. Этот показатель можно смотреть в таблице с облигациями в QUIK (столбец «Доходность»).

Риск портфеля можно разделить на две основных составляющих:

- кредитный риск – риск платежеспособности эмитента облигации,

- процентный риск – риск изменения рыночной цены портфеля.

- Управление кредитным риском предполагает диверсификацию портфеля. Для того чтобы негативное кредитное событие по отдельной облигации не привело к существенным потерям всего портфеля, инвестор может распределить свои средства между бумагами различных эмитентов из разных сегментов и отраслей. Для каждой категории бумаг стоит определить максимальную долю, которую она будет занимать в портфеле. Также может быть задано ограничение по минимальному кредитному рейтингу приобретаемых облигаций.

Управление процентным риском осуществляется за счет корректировки дюрации портфеля. Для этой цели наиболее полезен показатель модифицированной дюрации (МД). МД для отдельно взятой облигации рассчитывается на основании ее доходности (YTM) и дюрации (значение берется из таблицы в QUIK):

Чем выше показатель, тем чувствительнее облигация к изменению доходности. Упрощенно данную зависимость представим в виде линейной формулы: ΔP = -МД * ΔYTM, где ΔYTM – ожидаемое изменение доходности. Например, если рыночная доходность для облигации с дюрацией 3 снизится на 0,5%, то стоимость облигации вырастет на 0,5%*3 = 1,5%.

Чувствительность всего портфеля можно оценить, рассчитав средневзвешенную модифицированную дюрацию, равную сумме произведений дюрации (МД) каждого выпуска на его долю (W) в портфеле:

Примечание: В сущности, зависимость между ценой облигации и доходностью не является линейной. Кроме того, доходности для бумаг с разным сроком погашения могут меняться неравномерно. Приведенная выше модель расчетов подходит только для упрощенной оценки. Такая формула может обеспечить достаточный уровень точности при небольших изменениях доходности для капитала в пределах 10 млн руб.

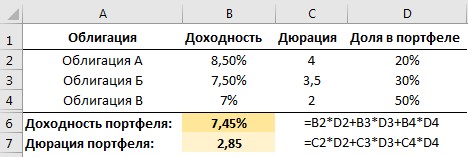

Пример расчет доходности и дюрации портфеля из нескольких облигаций

Что делать с портфелем, когда ожидается снижение процентных ставок.

В периоды снижения процентных ставок облигации растут в цене. При этом длинные бумаги, имеющие более высокую дюрацию, растут сильнее. Это позволяет инвесторам получить от инвестиций не только доход в виде купона, но и избыточную доходность за счет роста цены облигаций в портфеле.

Стоит подробнее остановиться как формируется избыточная доходность по облигации. Если вы купили облигацию и удерживаете ее до погашения, то при любом уровне процентных ставок фактическая доходность будет примерно равна эффективной доходности к погашению (YTM), которая была зафиксирована вами при покупке. Избыточная доходность от снижения ставок может быть получена только при досрочной продаже облигации.

Пример: инвестор купил 5-летнюю облигацию по цене номинала с купоном 10%. Доходность к погашению при покупке оказалась на уровне 10% годовых – для упрощения не будем учитывать доход от реинвестирования купонов.

Через год уровень процентных ставок снизился на 1%, теперь сопоставимые облигации обеспечивают уже около 9% годовых. До погашения облигации осталось 4 года – для удобства предположим, что модифицированная дюрация аналогичная. Чтобы доходность облигации сравнялась со среднерыночной, ее цена должна вырасти примерно на -4 * (9% - 10%) = 4%.

Таким образом, за год владения облигацией инвестор заработает 10% в виде купонов и 4% за счет роста цены облигации, итого 14% вместо 10%. Но эту доходность он сможет зафиксировать лишь в том случае, если продаст облигацию в моменте, по 104% от номинала. В случае владения бумагой до погашения эмитент выкупит бумагу в конце срока по 100% от номинала, и доходность составит 10% за каждый год, как было зафиксированные изначально.

Таким образом, суть спекуляций на движениях процентных ставок заключается в том, чтобы увеличивать дюрацию портфеля в периоды снижения ставок и сокращать ее в периоды роста ставок.

Если вы ожидаете снижения доходностей, имеет смысл увеличить дюрацию вашего портфеля, расширив долю более длинных бумаг. Это можно сделать следующим образом:

- Заменить короткие бумаги на более длинные выпуски того же эмитента. Это позволит увеличить дюрацию, но оставить выбранный уровень кредитного риска, не нарушая диверсификацию.

- Увеличить долю более длинных бумаг, которые уже есть в портфеле, за счет более коротких. В этом случае необходимо следить за тем, чтобы доля отдельно взятой облигации не превышала максимально допустимый уровень.

- Добавить в портфель новые бумаги с более высокой дюрацией. При этом необходимо учитывать ряд особенностей, которые будут описаны в разделах ниже.

- С течением времени срок до погашения облигаций в портфеле будет сокращаться, а вместе с ним и дюрация. Это значит, что для поддержания необходимого уровня чувствительности к снижению ставок необходимо периодически продавать бумаги, ставшие слишком короткими.

Например, инвестор может установить следующее правило: как только дюрация отдельной бумаги оказывается ниже 1 года, облигация продается, а высвободившиеся средства используются для покупки бумаг с дюрацией не менее 2 лет.

Особенности выбора облигаций в портфель

Потенциал переоценки

На рынке может сложиться ситуация, когда доходности по многим облигациям снизились, но отдельные выпуски по-прежнему обеспечивают высокую YTM. Такие выпуски могут впоследствии «догнать» рынок и вырасти больше остальных. Стоит отдавать предпочтение подобным бумагам.

Однако не стоит забывать, что иногда различия в доходности могут быть продиктованы объективными факторами, например, ростом рисков для конкретного эмитента или всего сектора. При поиске «отстающих» бумаг имеет смысл внимательно изучить ситуацию и понять истинную причину повышенной доходности.

Особенности налогообложения

Частным случаем повышенной доходности могут быть объективные причины, например, различие в режимах налогообложения. Купонный доход по облигациям, выпущенным после 1 января 2017 г., освобожден от НДФЛ. Теоретически, облигации до этой даты должны иметь премию в доходности, которая компенсирует налоговые расходы.

Это приводит к тому, что часто бумаги одного и того же эмитента с сопоставимой дюрацией будут показывать разную доходность. Именно поэтому, режим налогообложения обязательно стоит учитывать при выборе облигаций.

Оферта типа call – отзывные облигации

По некоторым корпоративным облигациям предусмотрены оферты типа call, которые позволят эмитенту выкупить бумаги у инвесторов в определенную дату. Эмитент может как воспользоваться этим правом, так и оставить выпуск в обращении. В случае снижения процентных ставок вероятность досрочного выкупа значительно увеличивается, так как эмитенту выгодно погасить долг и заново привлечь средства под более низкий процент.

Инвестор в данном случае будет вынужден досрочно погасить свои облигации по номиналу и реинвестировать средства под более низкую доходность. При таком исходе не только не получится зафиксировать повышенную доходность, но и придется жертвовать прибылью из-за невыгодного момента реинвестирования.

Стоит учитывать, что показатель дюрации в QUIK учитывает оферты типа put (безотзывные), но не учитывает оферты типа call. Поэтому при выборе бумаг необходимо самостоятельно уточнять наличие оферты. Информацию об офертах можно найти в эмиссионных документах или воспользоваться специализированными информационными ресурсами — rusbonds.ru или cbonds.ru.

Облигации с амортизацией

По некоторым облигациям номинал выплачивается не в дату погашения, а по частям в течение срока жизни облигации. Такой механизм называется амортизацией. Для каждого выпуска график погашения номинала устанавливается индивидуально. Графики публикуются в эмиссионных документах.

Для амортизационных облигаций характерна высокая зависимость доходности от ставки реинвестирования номинала. В то время как формула эффективной доходности к погашению (YTM) предполагает реинвестирование под зафиксированную при покупке ставку, на практике — в условиях снижения доходностей — этот процент будет гораздо ниже.

Это значит, что фактическая доходность амортизационной облигации будет ниже, чем у бумаги с таким же показателем YTM, но без амортизации. Обычно амортизация проходит по номиналу, но по мере приближения к дате следующей амортизационной выплаты снижается потенциал роста цены.

Таким образом, при снижении ставок лучше выбирать облигации без амортизации или самостоятельно рассчитывать потенциальную доходность для конкретной даты продажи, оценивая целесообразность такой инвестиции.

Облигации с плавающим купоном

Облигации с плавающим купоном (флоатеры) вне зависимости от дюрации очень слабо реагируют на изменение процентных ставок. Связано это с тем, что купон у таких бумаг привязан к определенным внешним индикаторам. Ими могут выступать уровень инфляции, ключевая ставка или ставки денежного рынка RUONIA и MOSPRIME. В периоды снижения ставок доходность флоатеров будет снижаться не за счет роста цены, а за счет снижения самого купона.

В таблице QUIK флоатеры ничем не отличаются от обычных облигаций с фиксированным купоном. Перед тем, как добавить понравившуюся бумагу в портфель, убедитесь, что купон по ней фиксирован, и бумага, действительно, имеет потенциал роста. Узнать точный механизм определения купона по облигации можно в эмиссионных документах или на информационных ресурсах — rusbonds.ru или cbonds.ru.

Когда стоит вновь сокращать дюрацию портфеля

Когда заканчивается цикл снижения ставок, рыночные доходности могут снова перейти к росту. В подобной ситуации слишком длинная дюрация портфеля может привести к снижению стоимости и сокращению прибыли от инвестиций.

Пример: инвестор из предыдущего примера ожидает, что процентные ставки вновь вырастут. Он продает свою облигацию по 104% от номинала и покупает на высвободившиеся деньги бумагу с аналогичным купоном и дюрацией 1 год по цене 101% от номинала. Через год процентные ставки по сопоставимым бумагам отросли обратно на 1%. Длинная бумага потеряла в цене 4% и вернулась к 100%, обеспечив доходность за второй год (10/104)-4% = 5,6%. А наш инвестор заработал на короткой бумаге (10/101)-1% = 8,9% и получил возможность вновь реинвестировать деньги под 10%.

Чтобы снизить такой риск, после цикла снижения ставок необходимо зафиксировать прибыль по длинным бумагам, и привести дюрацию портфеля в соответствие с горизонтом инвестирования, избранным инвестором. Часть средств можно разместить, как в примере, в самых коротких выпусках. Это позволит, с одной стороны, защититься от падения цены вследствие роста ставок. С другой, иметь возможность в скором будущем реинвестировать высвободившиеся средства под более высокий процент.

Важный вопрос – как определить вырастут процентные ставки в будущем или снизятся? Подробное рассмотрение вопроса достойно отдельной статьи. Здесь мы ограничимся кратким списком факторов, на которые стоит обращать внимание:

- Политика Центрального Банка и публичные заявления регулятора;

- Изменение инфляции;

- Динамика процентных ставок на рынках других стран;

- Общее состояние экономики, уязвимость к рискам;

- Мировой и местный инвестиционный климат.

- На момент написания статьи процентные ставки в РФ находятся в цикле снижения. Банк России на октябрьском заседании резко понизил прогноз годовой инфляции по итогам 2019 г., сразу с 4,0-4,5% до 3,2-3,7%. В начале 2020 г. тренд на снижение инфляции в годовом выражении сохранится.

По нашим оценкам, в I квартале 2020 г., годовая инфляция может кратковременно опуститься в моменте до 3% в годовом выражении и даже ниже. При этом по итогам всего года годовая инфляция, с учетом проводимой денежно-кредитной политики, может составить 3,5-4,0% и остаться вблизи 4% в дальнейшем.

Сокращение темпов роста цен дает Банку России сигнал о том, что экономическая активность замедляется. Одним из основных инструментов ЦБ для поддержания экономики является снижение ключевой ставки. Такие действия регулятора приводят к сокращению процентных ставок на долговом рынке.

На горизонте 6-9 месяцев базовый сценарий предполагает дальнейшее снижение доходностей, что будет способствовать росту облигаций, обращающихся на вторичном рынке. Для частных инвесторов это означает возможность получения повышенной доходности от инвестиций в облигации, как минимум, на обозначенном временном горизонте.

Рекомендованные материалы по теме

Рейтинг Брокеров

| 1 |  |

NPBFX | 72% | ||

| 2 |  |

Freedom Finance Global | 71% | ||

| 3 |  |

ParadTrade | 70% | ||

| 4 |  |

Cauvo Capital | 69% | ||

| 5 |  |

Тинькофф Инвестиции | 57% | ||

| 6 |  |

Открытие Брокер | 56% | ||

| 7 |  |

Октан-Брокер | 55% | ||

| 8 |  |

ВТБ | 54% | ||

| 9 |  |

Риком-Траст | 47% | ||

| 10 |  |

КапиталЪ | 46% |

Отзывы о Брокерах

Семен 4 май 2024 NPBFX

Zibberman 23 апр 2024 NPBFX

Mary 20 апр 2024 AGlobalTrade

Вика 19 апр 2024 Cauvo Capital

Юлия 17 апр 2024 Cauvo Capital

Илья 16 апр 2024 ФИНАМ

Pips Master 1 апр 2024 NPBFX